コンサルティング顧問報酬を事業所得でもらわず給与所得でもらうメリット

こんにちは。当ブログをご覧いただきありがとうございます。

この記事では給与所得を利用した節税についてご紹介させていただきます。

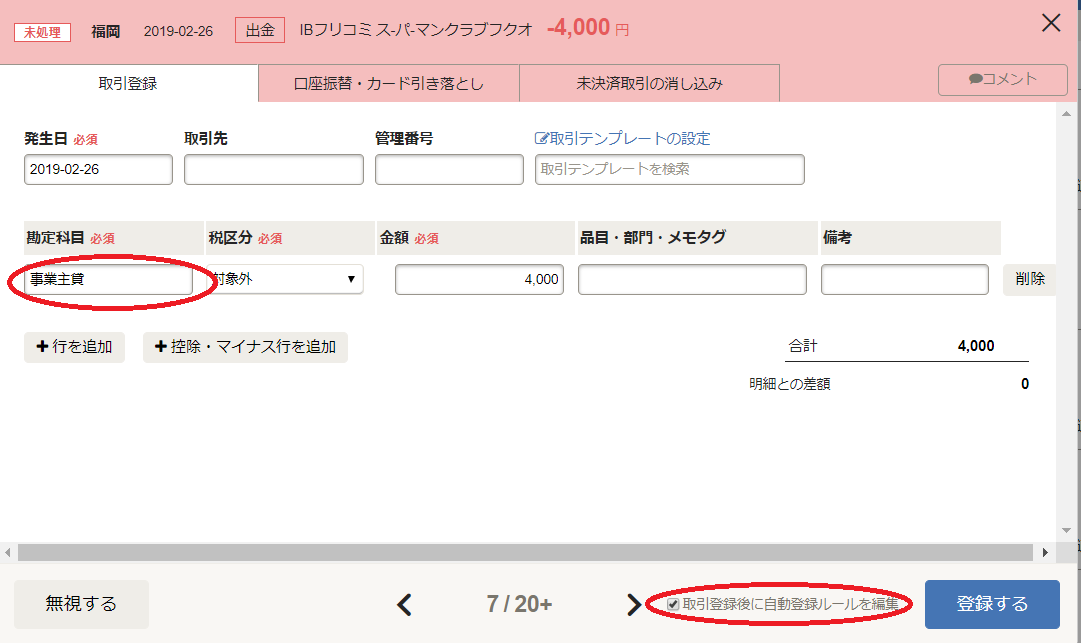

コンサルティングの顧問契約を締結し、月額固定で報酬をいただく場合は、通常は業務委託契約を締結し、コンサルティング報酬をいただきます。いただいた報酬は事業所得になります。

しかし、もし以下の条件下でこの依頼を受ける場合は、月額固定の報酬をその法人から非常勤職員の給与としていただくことで節税効果が期待できます。

・給与所得を他から受け取っていない

・事業所得は普通に経費を使って赤字にならないレベルで十分にある

・使用者の指揮命令に服する

・使用者から空間的および時間的な拘束を受ける

給与所得は、経費で所得金額を控除できない代わりに、給与所得控除という控除額が設定されています。経費を使おうが使うまいが給与所得控除の金額分は所得から引けることになります。その金額は、最低でも550,000円。月10万円の顧問報酬であれば1,200,000円-550,000円=650,000円が所得の金額となり、税率20%であれば11万円の節税になります。金額が大きくなれば、以下のように給与所得控除額も大きくなってきます。

令和元年までは給与所得控除額は今より10万円多かったのですが、令和2年分からは減らされてしまいました。給与所得者で税率20%の方であれば年間2万円の所得税増税です。

給与所得でもらうデメリット

11万円も節税効果が本当にあればありがたいですが、実際には得られる効果はもっと少なくなります。というのも、私のような開業間もない事務所は消費税の免税事業者であり、消費税をもらっても納税する必要がありません。したがって事業所得として業務委託報酬をもらう場合は消費税分の10%を割り増しでいただくことができます。しかし、給与所得は消費税の対象ではないため、報酬として支払われる額は月額10万円であれば10万円のまま。この場合は、事業所得ではもらえるはずの年間12万円の消費税分がもらえず、所得税率が20%の場合は2.4万円の課税を免れることになりますが、9.6万円をもらい損ねることになります。したがって、節税効果は相殺され1.4万円にしかなりません。それでも得にはなりますが。

給与所得は、支払う側も勤怠管理や給与計算が必要になり支払う側にも業務委託報酬を払うよりも事務負担があります。しかし、これは従業員を雇っている法人であれば、ついでの作業になると思いますのでそこまで大きな負担ではないかと思います。

消費税の課税事業者となり、それだけ所得金額も大きくなれば税率も上がるため給与所得控除のメリットは大きくなります。