税理士に相談するテーマとして資産運用があります。税理士が必ずしも資産運用に詳しいとは限りませんが、税理士が顧問に就く中小企業の経営者というのは、お金が稼げているから節税について考え、節税がうまくできれば資産を築くことができます。

資産が資産を生む好循環を作り出す

監査法人で公認会計士として仕事をしていた時には、私も仕事の相手もいわゆる給与所得者(サラリーマン)で、資産運用と言っても少額の株式投資や投資信託といった程度で、あまり話題になることはありませんでした。監査法人の中でも年収2,000万円を超えてくるパートナーと言われる役員クラスだともっと本格的な資産運用をされていたのかもしれませんが。

しかし、中小企業の経営者の事業で動いているお金は、利益が出ていてもいなくても桁が一つ変わってきます。そんな中で経営者によっては給与所得者では想像できない資産を持つ人もたくさんいます。

これは、ある程度長い期間税理士事務所を経営している税理士にも言えることで、いわゆるストックビジネスになる顧問業務をきちんとこなしている税理士であれば10年もやっていれば数千万の売上規模になり、費用の大部分が人件費どいうビジネスモデルのためかなり余裕がある生活をされているようです。そういった税理士であれば当然資産運用も必要になってきます。

給与所得者の一山当てたいといったレベルの投資資産は1,000万円を超えない程度で100万円からスタートして1,000万円を目指すといった感じです。このレベルでは例えば3年で10倍を目指すといったような大きなリスクを取って資産を増やしたいと思ってしまい、失敗するというパターンをよく聞きます。

しかし、その小規模な資産運用の次のステップ、すなわち5,000万円~1億円程度のレベルになってくると、年利数%程度で資産運用で稼いだお金だけでも生活できるレベルになってくるため、運用の方法が変わってきます。

安定的に高利回りが期待できる資産運用

まだ監査法人で勤務していた頃、母から「付き合いがある証券会社の女の子が困っているから社債を買ってくれないか」と持ち掛けられたことがありました。私はその頃投資に回す余裕資金は無かったため断りましたが、その時提示された条件はソフトバンク社債で年利7%でした。

ソフトバンクはほぼ潰れないでしょうし、年利7%であれば5,000万円で350万円。ちょっとしたサラリーマンの年収を、置いておくだけで稼げる計算です。そのことを思い出し、これは非常に低リスク高利回りでいい投資なのではと思ったのですが、その割にはあまり社債で運用している人の話を聞きません。

社債は証券会社でしか扱っていない

その理由の一つなのかわかりませんが、社債は証券会社でしか購入できず、しかも買いたい時に簡単に買えるものでもないためあまりメジャーな運用方法にならないというのはあるかもしれません。

ちなみに、私が開設している証券口座では今調べてみたら下記の3つの社債が募集されていました。やはり、年利7%前後のようです。アシックス、任天堂、スクウェア・エニックス、どれも1年では絶対に潰れそうにもない優良企業で、年7%前後も利回りが期待できるのであれば非常に好条件に見えます。

早期償還条項って何?

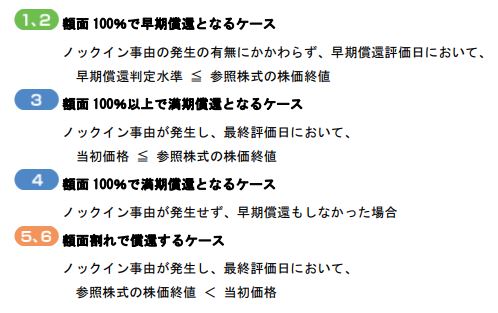

しかし、上記の社債で気になるのは「早期償還条項」という言葉です。早期償還条項というのは、株価が早期償還判定水準を超えてしまうと早期償還されてしまい、それ以降の利息はもらえないという条項です。つまり、株価が上がってしまうと想定利回りを満額もらえないという事になってしまいます。

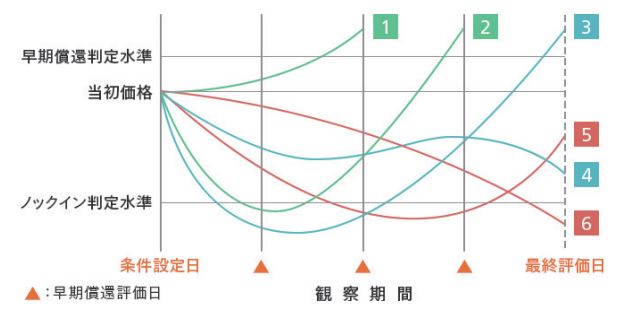

早期償還より怖いのは「ノックイン」

しかし、早期償還条項で怖いのは、この早期償還ではありません。早期償還は思ったよりもらえないだけで、損はしません。しかし、この早期償還条項というのは、「ノックイン」というある一定水準以上に株価が下がった時に、株価に連動して償還額が減少してしまう、つまり元本割れのリスクがあるという所にあります。図で示すと以下のような感じです。

一度株価がノックインにヒットしてしまうと、そこから先は株式になってしまうイメージです。最終評価日に運よく当初価格を超えてくれれば額面以上での償還がされますが、ノックインまで下がった株価が当初価格を超えるというのはよっぽど好材料が出なければ難しいでしょう。こうなってくると、話が大きく変わってきます。株式投資よりはリスクは低いかもしれませんが、その分利回りも低いという特に飛びぬけて好条件な金融商品ではなくなってしまいます。

恐らく依然母から持ち掛けられたソフトバンク社債もこの早期償還条項付社債だったのではないかと思います。